社会保険労務士法人 ティーダ・ステップ

社会保険手続、就業規則、助成金申請のお問い合わせは、税理士法人ティーダ総合会計さいたま支店と併設している、社会保険労務士法人ティーダ・ステップが賜ります。

<川口支部>〒332-0021 埼玉県川口市西川口2丁目2−1 新堀ビル4階

<大宮支部>〒330-0854 埼玉県さいたま市大宮区桜木町4-419-8 4階

<久喜本部>〒340-0211 埼玉県久喜市上内861-2

営業時間 | 平日9時~17時15分 |

|---|

E-mail:info_tax@tiida.net

社会保険手続、就業規則、助成金申請のお問い合わせは、税理士法人ティーダ総合会計さいたま支店と併設している、社会保険労務士法人ティーダ・ステップが賜ります。

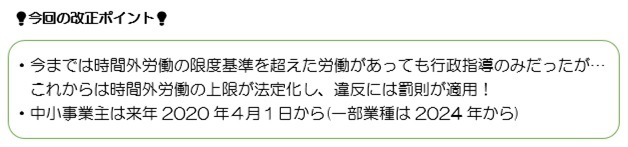

時間外・休日労働の改正について

はじめに…36協定とは?

週40時間を超える労働(一部業種44時間)、1日8時間を超える労働は禁止されています。

これを適法で行うためには労使合意に基づいて『時間外・休日労働に関する協定届(36協定)』を労働基準監督署に提出しなくてはなりません。

36協定の時間の上限と実施時期は下記のとおりです。

【36協定 限度時間】

◎原則

月:45時間以下(時間外労働のみ)

年:360時間

◎特別な事情がある場合(特別条項付き36協定)

単月:100時間未満(休日労働も含む)

複数月平均:80時間以内(休日労働も含む)

年:720時間

※これに違反すると30万円以下の罰金または6ヶ月以下の懲役が科される可能性があります。

今回の改正の実施時期は…

大企業はこの2019年4月1日から

中小企業は2020年4月1日から

建設等業種によっては2024年4月1日から

上記日程以降に締結されたものから適用となります。

以下の厚生労働省のパンフレットをご確認ください。

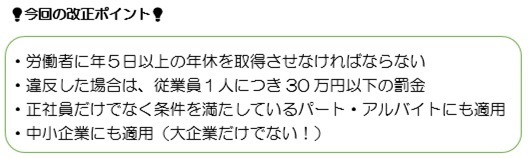

年次有給休暇を年5日取得させることの義務化

はじめに…

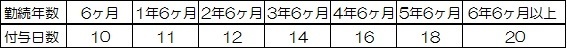

年次有給休暇が付与されるのは

『雇入れから6ヶ月継続勤務 & 全所定労働日の8割以上を出勤していること』

上記を満たした労働者です。

勤務年数に応じた有給休暇が付与されます。

有給休暇付与日数は下記のとおりです。

通常の付与日数(正社員の方など)

比例付与日数(パート従業員など)

※時効は2年なので、最大40日保有

今回の改正はの対象は…

対象事業場:全ての事業場が対象

対象労働者:年次有給休暇が10日以上付与される者

※パート労働者も10日以上の者は対象となります

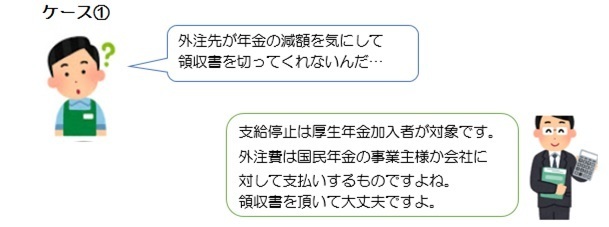

在職老齢年金とは?

働きながら年金を受けることで、年金額が減額または支給停止になることです。

※年金受給している70歳未満の方も厚生年金適用事業所に勤務している場合は

厚生年金に加入しなくてはなりません(短時間労働者を除く)。

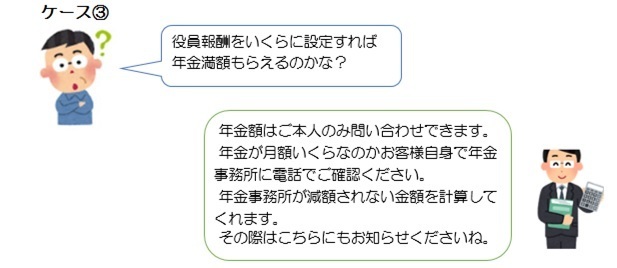

計算に必要な金額

年金の減額または支給停止になるかは、

お客様の①一月あたりの年金額と②一月あたりの賃金の合計によります。

また、60歳以上65歳未満と65歳以上で条件も異なります。

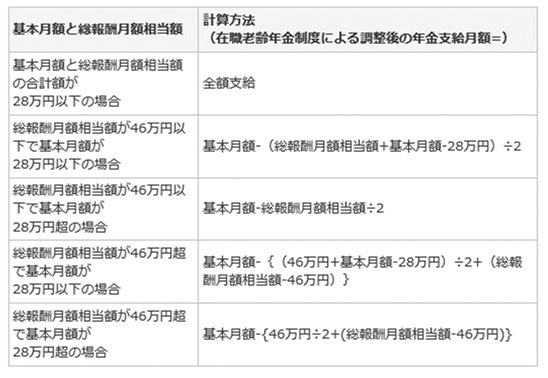

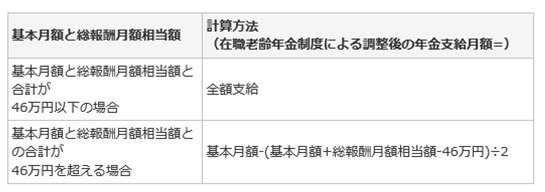

年金の減額、支給停止の基準

年金月割額と賃金(賞与も含む!)の合計が28万円/月(65歳以上は46万円/月)を

超えると超えた額の半額分減額されます。

60歳以上65歳未満

減額される額 ={(年金月割額+賃金)−28万}÷2

65歳以上

減額される額 ={(年金月割額+賃金)−28万}÷2

実際の計算例

1)60歳以上65歳未満の計算例

給与が18万

年金10万+給与18万=合計28万円/月

給与が20万

年金10万+給与20万=合計30万円/月

給与が38万

年金10万+給与38万=合計48万円/月

⇒28万以下なので減額されない

⇒30万−28万=2万円

⇒2万円÷2=1万円の減額

⇒48万−28万=20万円

⇒20万円÷2=10万円の減額

⇒全て減額のため支給停止

2)65歳以上の計算例

給与が30万

年金10万+給与30万=合計40万円/月

給与が50万

年金10万+給与56万=合計66万円/月

⇒66万−46万=20万円

⇒20万円÷2=10万円の減額

⇒全て減額のため支給停止

参考:厚生労働省のHPより

〜正確な用語と計算式〜

分かりやすく基本月額を年金額、総報酬月額相当額を賃金としましたが、

正確には下記の定義があります。

参考にしてください。

①基本月額

年金額÷12

②総報酬月額相当額

標準報酬月額(毎月の賃金)+標準賞与額(一年間の賞与)÷12

60歳以上65歳未満

65歳以上の場合

よくある質問

会社を設立した場合で、社長が給与を取るとき、または週30時間以上勤務する常勤の雇用している人や役員がいるときは、社会保険に加入することになります。対象者がいても、ただその人が加入することはできず、まず会社が社会保険の適用を受ける事業所ということで、新規適用という手続きをすることになります。

この新規適用は、対象となる人がいないとしなくてよいので、年金事務所ではわからないことになりますので、会社側から届け出を出すことになります。よって、出さないでいると対象者がいるのに社会保険に加入していないという状況が出てきます。

最近では会社設立登記後の会社が新規適用していないと半年後くらいに年金事務所から連絡があるようです。文書もかなりきつい表現を使っていますので入らないとあとでさかのぼって加入させられ2年分まとめて徴収されるかのようです。

新規適用の手続きに人ようなものは、①届出書の書面に記載する ②会社の登記簿 ③加入する人の年金手帳か年金番号のわかるもの(年金額を計算したハガキなど) ④会社のある場所の地図(グーグルなどでプリントして小さいサイズに切っておくと良いかもしれません。)手書きでもよいのでその場でも書けます。 ⑤扶養になる配偶者の年金手帳 ⑥扶養になる人の住所と名前と生年月日(これは家族ですからわかると思います) こんな感じですので特に難しいことはありません。

新規適用するときに給与の額を決めておく必要があります。これは従業員の人も同じです。社長はこれから取る給与を先に決めることにあんりますので税金との兼ね合いでいくらにするかということも必要になると思います。

社会保険料は給与に30%(15%は本人負担、15%は会社負担)ですので負担は大きいです。給与40万円に設定すると0.3なので支払金額は毎月12万円です。うち6万円が会社負担なので年間にすると72万円の社会保険料の負担が出てきます。

この72万円は会社の経費になりますので、利益を下げます。その分税額は下がりますが税金も30%と考えると72万円×0.3=22万円なので約50万円は会社負担が実質的に多くなるということになります。

さらに新規で適用すると毎年算定基礎届や給与の額が変わると随時改定などの手続きが生じます。ご会社でされるという方法もありますが、社会保険の仕組みを勉強するのが面倒となると社会保険労務士などに依頼することになりまたお金がかかります。

実は社会保険料だけでなく労働保険料というものもあるのですがそれはまた別の箇所に記載します。

社会保険の新規適用は法人は代表者が給与をもらっていないということ以外であれば必ず必要になってきます。社会保険加入のときの土建国保などとの組み合わせや社会保険料と国保と国民年金の比較は下記に書きます。

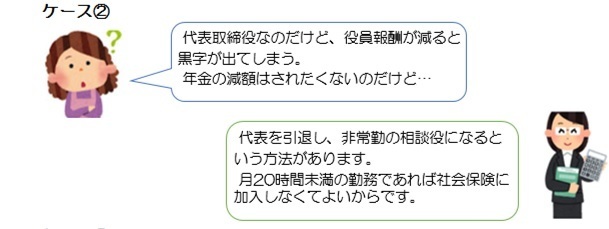

会社の代表者は常勤になりますので社会保険に加入しなければなりません。でも2つ目の会社であるためとか、会社員をしながら副業でネット販売をしているので社会保険は勤めている会社で加入するので入りたくないという方などいろいろな事情で社会保険に加入したくないという場合があります。

そんなときですが、無視し続けるという方法もあるかもしれませんが、それもその後さかのぼって徴収などということになったらと考えるといやだと思います。

こういった場合、社長が給与を取らなければ社会保険に加入する必要はなくなりますので給与を取らないという方法が考えられます。給与を取らないと法人税が出るということになりますので、会社の運営は誰か別の人に週30時間未満でやってもらってその人に給与を支払うということであれば、社会保険加入はなくなります。

そうなるとだいたい奥様になると思います。または親戚か、働いていない方が対象になると思います。奥様の場合は扶養の範囲を超えると税金が生じますので9万円くらいでの設定になると思いますが、利益が出ているときはどうしても税金の支払いが必要になると思います。

社長が別の会社の代表をしているのでそちらで社会保険に加入しているので新しく作った会社ではは加入しないで良いかという質問もうけることがあります。社長は2つの会社で常勤になるので給与が出ている場合は両方で社会保険に加入することになります。2つ合わせて決めて割り振りという方法なので2つの会社に関連がないと給与計算の担当者は面倒と思います。

当事務所でも実際2か所で代表者をしている社長の給与計算をして社会保険の案分計算をして給与から控除しています。社会保険料は法律通りに負担することが必要と思いますが高いと思います。ここまで高い保険料を支払いながら支給はどんどん年れが上がるのですから支払いたくないという人が出るのも分かる気がします。

次では社会保険のよいところ記載したいと思います。

社会保険料が高いのですが、高い分良いところがあるのでしょうかという質問を受けることがあります。その質問に答えるときは、社長にとってはどうかと、職員にとってはどうかという2つに分かれると思います。

社長にとって社会保険に加入するとどんないいところがあるでしょうか。たぶん65歳以上になったとき国民年金より掛け金が多い分大きい金額の厚生年金をもらえるというところだと思います。ただ長生きしないと回収することは難しいので、掛け金が高いならその分自分で積み立てておくという考え方もあります。

給与を安くして社会保険料少なくして、半分損金型の長期平準の保険に加入し経費にしてとか、倒産防止掛金でとか、会社で加入する基金とかになるとおもいます。なお会社で加入する基金は役員も入れますが会社全体で入るということになれば会社で支給する給与を上げたのと同じなので経営に影響すると思います。

以上のように社会保険料をたくさん払っても社長個人には考えるとあまりメリットはない気がします。

次に遺族年金です。社長が死んだら奥さんや子供などがもらえるものです。制度は複雑ですが、死んだらもらえるかもという感じです。そうすると家族を守れますので高い掛け金も生命保険の代わりになります。その時の家族の状況でどのくらいもらえるのかわからないのですが、結婚していて奥様が働いていない若い人の場合メリットはあると思います。

でも奥様も給与がたくさん出ている場合などはメリットはあまりないと思います。年齢や所得、子供がいるかとかいろいろな条件で支給額は変わります。またご自分で加入していた厚生年金と遺族年金がそのまま合わせて支給されるのではなく、2つあるときは支給停止部分があるので奥様が社会保険料をたくさん払っている場合はこの遺族年金も65歳になったときと考えるとあまりメリットがない気がします。

ということで40歳前くらいの若い人社長にとっては高い社会保険料を支払うのは生命保険のようなメリットがあるが、60歳過ぎている社長には掛け捨て部分が多くなりあまりメリットがないような気がします。

よって個人的メリットというよりは会社が法律通り社会保険に加入しているというところにメリットがある気がします。会社が法律をきちんとまもっているのであれば求人した時も応募があると思います。求人しても社会保険に未加入では同じ給与でも自分で支払う国民年金と国保分で手取りが少なくなるので給与は安いことになります。

次に従業員にとってはどうかです。

もし社会保険に加入していない会社に就職すると従業員の方は自分で国民年金と市役所の国保か土建などに入らないといけなくなります。そうなれば年収が400万円で同じだとしたら会社が半分負担してくれる社会保険のほうが断然従業員の方は有利になります。

単純に数字で考えますと、年収400万円だと社会保険料が30%なので年間の支払額は120万円です。その内会社負担が半分の60万円で個人負担が同じく60万円と考えます。従業員の方は60万円で社会保険に加入できます。月に直すと5万円で加入していることになります。

ここで比較してみます、国民年金は16400円くらい、国保税は本当に概算ですが年収400万円でしたら年間25万円くらいと思いますので月2万円くらいかとそうすると月36000円くらいになります。社会保険料のほうが毎月の掛け金は高くなります。

でも奥さんがいるときでお子さんがいるときは、国保税は高くなります。社会保険料は給与だけから決まるので変わりません。奥様がお子さんを育てているので年間130万円以下でしか働けないとき社会保険の扶養になりますので、奥様の年金掛け金が免除されます。

そうすると適当な数字ですが、月36000円+16400+4000円(奥様とお子様分の国保増額:いい加減な数字ですが)は、56400円になり。社会保険のほうが有利になります。さらに社会保険には保障制度が充実しています。

若い男性で結婚している場合は社会保険が掛け金としても社会保障があるという点でも有利になります。会社を設立して従業員を採用しようとするときは社会保険加入をしていない会社にはなかなか人が集まらないでしょう。

もともと法人は社会保険加入が義務付けられていますので入らないということはできないのですが、なかには新規適用をしていないで社会保険未加入ということもあるようです。そうすると会社を大きくするとき採用がうまくできず経営に支障が出るということになると思います。

会社を設立し会社を大きくするにはやはり法律を守らなければならないと難しいのだろうと思います。

労災と雇用保険をセットで労働保険ということがあります。会社は従業員がいる場合かならず労災に加入しなければなりません。労災はパートさんでも社員でも1日しか働かない人でも雇用している場合は対象になります。でも労働者の災害の保険なので経営者は対象になりません。

労災などほとんどないと思いますが、万が一通勤途中で事故にあったり、作業中にケガをしたりするとその休業補償や病院の費用などは会社が全額負担することになっています。全額負担といったら大変なことです、小さい会社なら金額によってはつぶれてしまうと思います。

そういったリスクを労災保険を支払うことで会社が回避するというものが労災保険です。社長は労働者の勤務時間中、通勤中の業務上の病気やけがの補償を会社がするという法律を知らないので支払わないというのが通らないことになります。社長にとって理不尽と思うかもしれませんが会社を経営するということは社長がどう思おうが法律通りにやらないとひっくり返される可能性があると言ことになります。

税金や社会保険を支払わないで得ている利益は本当の利益ではないと考える方がよいと思います。税金と社会保険の負担と考えると社長はお国のために働いている気がしてくると思います。仕方がないのです。それでも儲かる会社を作らないと成功ではないのかもしれません、または会社といっても小さく人にかかる負担を最小にしてしまうという方法もあると思います。

労災の場合は対象者が労働者となります。労働者とは、事業に使用されている人で労働の対価として給与が支払われる人のことです。パートさんもアルバイトもすべて含まれます。雇用保険は週20時間以上働く人と制約がありますが、労災は賃金を支給されるすべての人が対象です。

ここで労働者が対象なので役員は対象になりません。それと役員でも使用人兼務役員の方もいると思いますが、使用人兼務役人の方は使用人分について労災の対象になります。使用人分を計算するのは難しいと思いますが、実務的には適当に20万円が役員分でそれを超える部分は使用人分という感じで取り決めして計算することになると思います。

この辺は税務上の役員給与との兼ね合いがありますので、税務上の役員給与に合わせる必要があります。

労災保険の保険料を負担するのは

作成中

飲食店など時期によってお客さんの込み具合が違う業種では、労働時間を毎日8時〜18時の9時間とすることは難しいです。そうすると、平日は人がいるのに仕事がひまで、土日は人が足りなくて残業が増えるという可能性が多くなります。もちろんシフトを組むとは思いますが、対応しきれないことも考えられます。

少し大きめの飲食店などでは、残業を減らすために変形労働時間制という制度を利用することが多いと思います。変形労働時間制は1週間当たり、月ごと、年単位でと1日の勤務時間が8時間を超えても残業にならないというシフトを組むことができるものです。

変形労働時間制を事業所に適用するには、労使協定などの届け出を提出し要件を満たす必要があります。変形労働時間制が適用できる場合は、一定の期間を平均し、1週間あたりの労働時間が法定時間の範囲内におさまる場合には、特定の日、特定の週に法定労働時間を超えて労働させることができます。

種類は、1か月単位の変形労働時間制、1年単位の変形労働時間制、フレックスタイム、1週間当たりの日特定型変形労働時間制と4つに分けられます。

変形時間労働制を導入するメリットは、残業代を少なくすることができること、働く人の人数を増やさないで増減する仕事に対応することができるなどのメリットがあります。デメリットとしては、残業管理が複雑になること、勤務管理が複雑になること、他部署の人と違った就業形態の規則を作成しなければならないことなどです。

業務量に合わせて所定労働時間を変更することができる制度を利用すると、シフトなど煩雑な勤務形態を管理しなければならなくなるということになるので選択した場合のメリットとデメリットを考慮して制度導入を考えることになります。

作成中

営業担当者が独立して自社の顧客を引き抜いて持っていってしまい会社の売り上げが落ちてしまった何とかならないでしょうかという質問を受けるときがあります。内容的に争うのでしたら弁護士の分野と思いますが、就業規則とかの契約でどうに似かならないかといわれるときがあります。

難しいと思います。たぶん就業規則とかには、貴社と協業関係に立つ事業を自ら開業し、又は会社を設立しません、とか書くのだと思います。でも漠然としているし、協業関係に立って何の損害を与えたのかとか具体的にわからないと思います。

就業規則に競業禁止や秘密保持などを書き込むことはできると思いますがどのくらいの法律的効果があるのかは、そうなったとき個別に争ってみないとわからないのだと思います。弁護士の本など読むとそんなことが書いてあります。ただ競業禁止や秘密保持契約書や誓約書が無意味とは思えません。書面に残してお互いの合意事項であるということになれば簡単にお客さんを持っていくことはできないのではないかと思います。

こういったものには年年間とかの期間の定めや具体的に再就職するときはこの会社はダメとか列挙したりするようですが、守らない可能性もあるようです。また守ったかどうかがはっきりしないことが多いようです。

社長は経営者としてそういった危険を回避するために、同じ仕事を長く続けさせないとか、その人しかノウハウを持っていないように情報を共有していくとかする必要があります。また退職する人でそういった実力のある人の場合には、退職時にきちんと具体的に話し合うことが必要です。この話し合いができないためにトラブルになることがあるのだと思いますが、就業規則や誓約書などでは限界があると思います。

ただ就業規則と誓約書に書かれていると話し合いをするときにその内容を具体的に列挙できるので話し合いの苦手な社長でも少し気が楽になるでしょう。そのためには就業規則や誓約書を作ることも意味があります。

実際には一般的な書き方ではなく、具体的にこの会社との取引はみたいに限定して記載し、損害が出たら賠償してもらうという書き方になるようです。ただしそれが認められるかどうかは個別の事情のようです。

担当:松岡

営業時間:平日9時~17時

埼玉・東京で会社設立手続きなら「格安・会社設立センター埼玉」にお任せください。株式会社、合同会社の設立、起業、独立開業に関するご相談から経理代行や税務などのサービスを経験豊富な税理士が承っておりますので、お気軽にご相談ください。

| 対応エリア | 東京都(足立区・豊島区など全域)、埼玉県(川口市・さいたま市・草加市・越谷市・久喜市・川越市・所沢市・八潮市・春日部市・熊谷市など全域) |

|---|

<川口支部>

〒332-0021

埼玉県川口市西川口2丁目2−1 新堀ビル4階

<大宮支部>

〒330-0854

埼玉県さいたま市大宮区桜木町4-419-8 4階

<久喜本部>

〒340-0211

埼玉県久喜市上内861-2

平日9時~17時15分